作者:UED时间:2026-02-13浏览:来源:UED官网

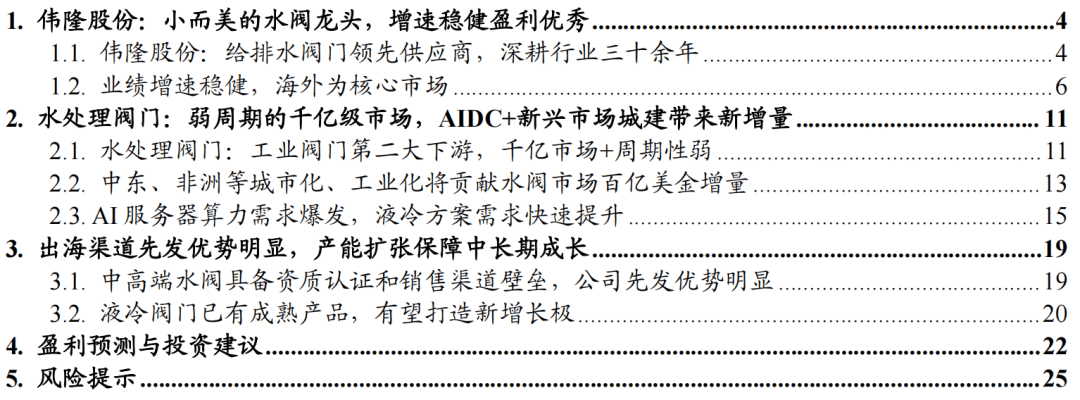

伟隆股份成立于1992年,深耕给排水阀门三十余年,海外营收占比长期保持75%左右,且以欧、美高端市场为主。2017年深交所上市。上市以来,公司业绩增速稳健,2017-2024年营业总收入由2.9亿元增长至5.8亿元,CAGR为 10.6%;归母净利润由 0.6亿元增长至 1.3亿元,CAGR 为 11.5%,盈利能力表现优秀,毛利率稳定于40%左右,销售净利率稳定于20%+。2018年公司开始为数据中心基础设施建设提供阀门,产品应用于印尼、北美等数据中心;2021年底,公司成功被沙特阿美公司认定为消防阀门领域合格供应商,成为亚洲唯一此类阀门供应商。新下游、新客户的拓展将打开公司中长期成长空间。

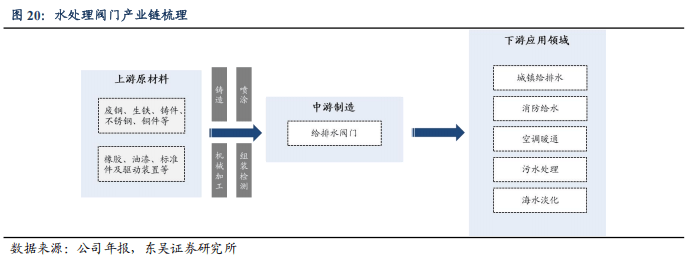

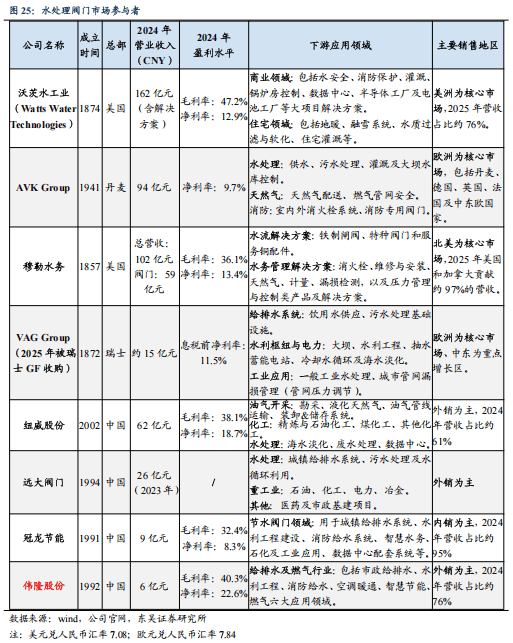

水处理为工业阀门市场第二大下游,2024年市场规模约1200亿元。水处理阀门主要应用于城镇排水、消防给水、空调暖通、污水处理、海水淡化等环节,覆盖民用、商业和公用领域,市场规模一方面随着住宅投资、城市化建设、工业基础设施投资的增长而增加,另一方面有着稳定的存量维保需求,周期性弱。海外领先的水处理阀门厂商包括沃茨水工业(2024年营收162亿元人民币)、AVK(2024年营收94亿元人民币)及穆勒水务(2024年阀门类营收59亿元人民币)等,营收增速稳健,后市场服务占比近六成,且盈利表现均优秀。国产水阀厂商营收体量仍较小,且自有品牌出海份额、后市场服务占比低,中长期成长空间广阔。2024年伟隆股份营收约6亿元,全球市场份额不足1%,成长可期。当前时点水阀行业具备两大新增驱动力:1)AI服务器算力需求爆发,液冷方案需求快速提升。阀门为液冷系统核心零部件,需求将快速增长,我们预计2026年液冷阀门市场规模约84亿元。2)中东与北非等新兴市场城市化、工业化推进将带动水阀需求增长。根据GlobalData,截至2025年末,全球约有6309亿美元的水务和污水处理建设项目(统计口径涵盖前期规划到执行阶段),其中约69%(4375亿美元)的项目处在执行或执行前期(设计、招标和授标)阶段。中东和北非占比最高,达到40%(约2500亿美元,其中GCC成员国占主导地位),这些区域对海水淡化、废水处理依赖度极高,以满足饮用水供应需求。按阀门占项目投资额2%~4%,中东与北非未来将撬动50亿~100亿美金的新增需求。

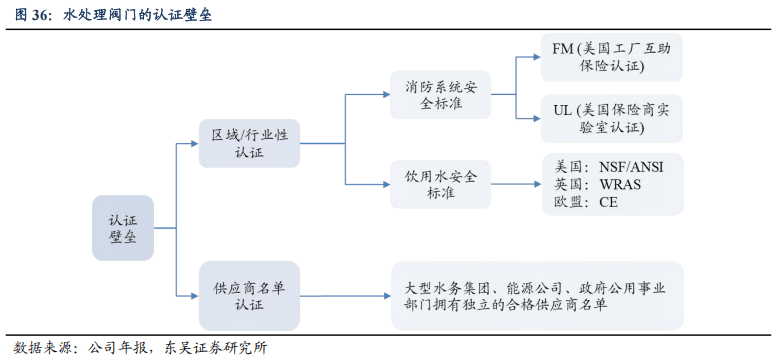

中高端水阀市场准入资质、销售渠道壁垒较高:(1)资质认证壁垒:水务为民生大事,欧美等发达国家对水阀均根据不同行业制定了不同的标准,对供应商生产流程、产品质量等要求严格,且审核周期较长。部分业主方还要求阀门厂进入供应商名单,如沙特要求供应商通过沙特阿美的9COM 认证或SWCC供应商预审,阿布扎比要求供应商进入ADSSC或EWEC的供应商名册,才可参与投标。(2)销售渠道壁垒:水处理阀门行业参与者众多,成熟的品牌、完善的销售网络和高响应的售后服务为壁垒之一。此外,沙特的IKVA计划鼓励企业在当地投资,于沙特本地有投资、雇佣和售后的厂商更容易中标。在此背景下,我们看好伟隆股份成长性:①公司海外资质认证完备、渠道建设较成熟,于泰国、沙特已有产能,先发优势明显。随海外工厂产能释放,关税等压制公司外销的因素逐步消解,公司将充分受益于新兴市场水阀需求的增长。②公司2018年切入数据中心领域,目前已有成熟产品向微软数据中心等供货,主要销往北美和东南亚。公司的液冷阀门覆盖一二次侧,冷却塔、管路以及CDU环节均有。相较海外供应商,公司具备交期短等优势,随客户认可度提升,液冷阀门有望成公司又一增长极。

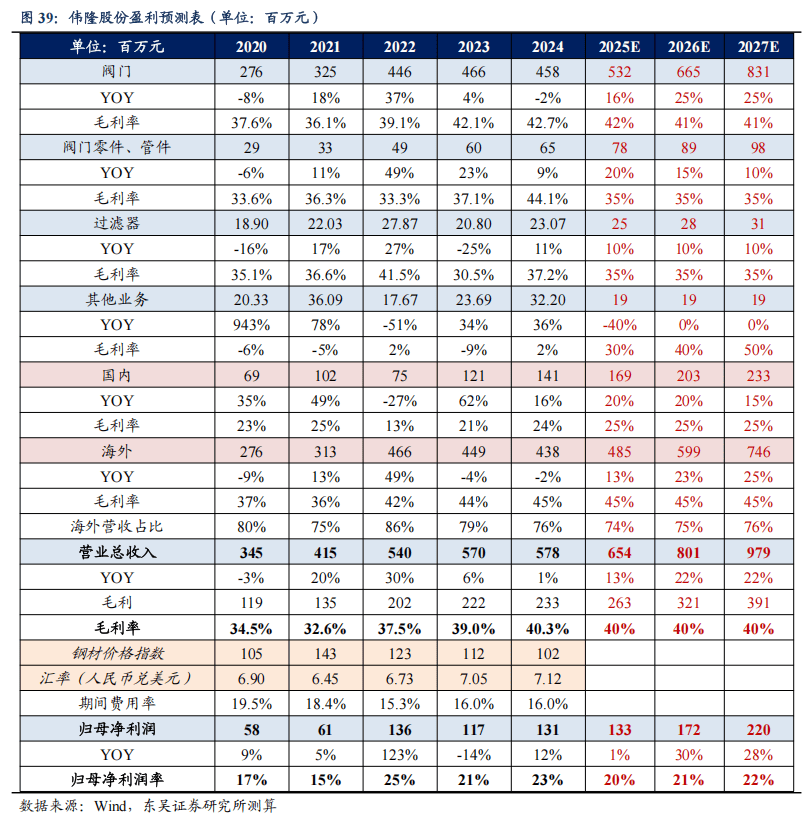

我们预计公司2025-2027年归母净利润为1.3/1.7/2.2亿元,当前市值对应PE分别为37/28/22倍。公司为水处理阀门细分赛道龙头,有望持续受益于液冷阀门放量、中东等海外市场拓展,业绩增长确定性强,首次覆盖给予“增持”评级。

国际贸易政策变化风险、国内市场竞争加剧的风险、原材料价格波动风险、汇率波动风险。

给排水阀门领先供应商,产品具备全球知名度。伟隆股份成立于1992年,专业从事各材质阀门研发、生产制造、销售服务,为全球用户提供流体系统解决方案。2017年公司于深交所上市,凭借从研发到精加工的全产业链自主生产,公司在维持营收规模增长的同时,保持行业领先盈利水平。2018年公司开始为数据中心基础设施建设提供阀门,产品广泛应用于印尼、北美等数据中心;2021年底,公司成功被沙特阿美公司认定为消防阀门领域合格供应商,成为亚洲唯一此类阀门供应商。新下游、新客户的拓展将打开公司中长期成长空间。

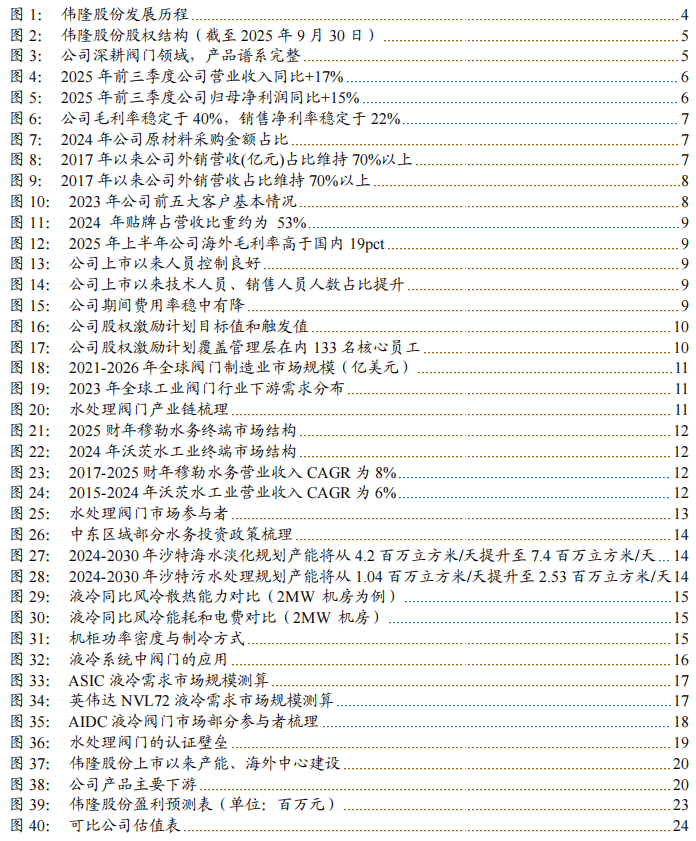

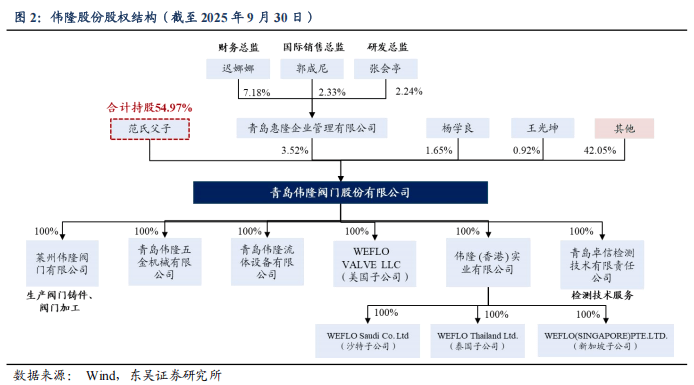

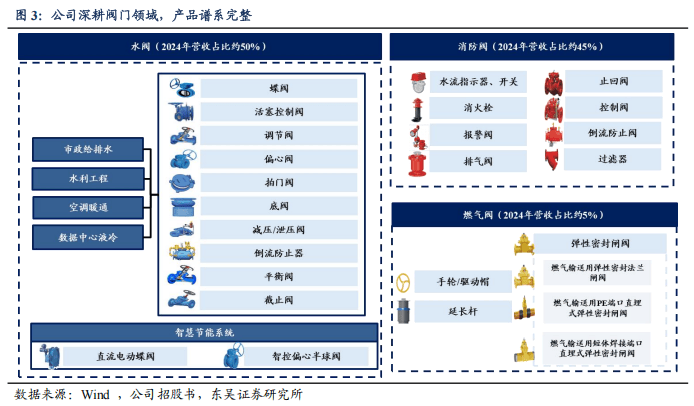

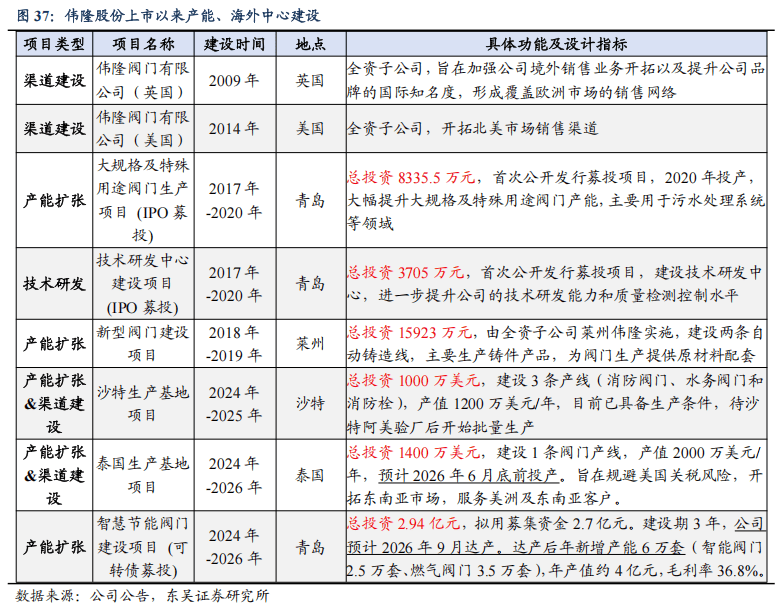

技术创新引领行业,全球化生产与服务体系深厚:(1)产品谱系纵深发展,核心技术自主可控: 公司产品涵盖150多个型号、2000多个规格,广泛应用于市政给排水、消防、暖通及燃气系统。其自主研发的“不停水加装阀门”技术获得国家发明专利,填补了国内行业空白。(2)全球化进展显著,海外营收占比领先:海外营收占比长期保持 75%左右,产品远销全球70多个国家和地区,并在美国、英国、沙特、中国香港、泰国设有控股子公司,构建了成熟的国际销售网络与本土化生产能力。

范氏父子控股民营企业,股权结构稳定。截至2025年9月30日,范庆伟合计持有公司股份约51.73%(含个人直接持股及通过青岛惠隆间接持股),为公司实际控制人;其子范玉隆直接持股约3.24%,二人为一致行动人。此外,公司高管郭成尼(国际销售总监)、迟娜娜(财务总监)、张会亭(研发总监)通过青岛惠隆企业管理有限公司间接持有公司股份0.41%,核心团队与公司利益一致,激励充分。

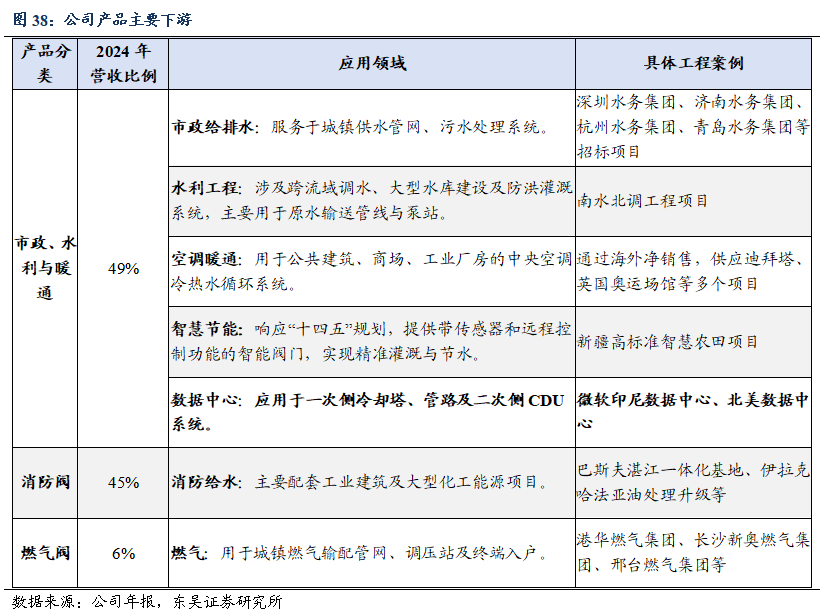

公司深耕阀门领域,产品型谱齐全。公司主要生产球墨铸铁、铸钢、不锈钢等材质的闸阀、蝶阀、止回阀、过滤器等,为市政给排水系统、污水处理系统、消防给水系统、空调暖通系统及燃气系统提供配套产品及解决方案。

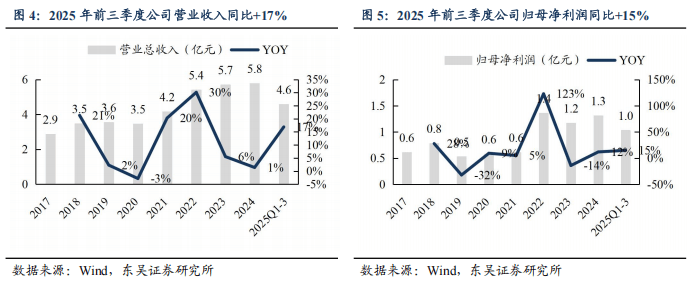

公司上市以来业绩增速稳健。2017-2024年营业总收入由2.9亿元增长至5.8亿元,CAGR为 10.6%;归母净利润由 0.6亿元增长至 1.3亿元,CAGR 为 11.5%。2023-2024年收入增速放缓,我们判断系原材料价格下降,而公司采用成本加成定价法,产品单价下降导致表观收入增速放缓,且美国关税冲击下,市场拓展节奏阶段性受到干扰。

2025年前三季度,公司实现营收 4.6亿元,同比增长 17%,归母净利润 1.0亿元,同比增长 15%,收入端增速开始修复。展望后续,AI算力增长、液冷方案渗透率提升将带动阀门需求增长,叠加伟隆于中东、东南亚等海外地区新客户突破,公司业绩增速有望再迎上行拐点。

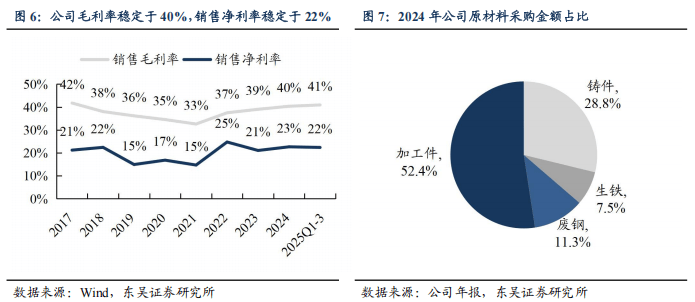

公司盈利能力较强,毛利率稳定于40%,销售净利率稳定于20%+。2023年-2025年前三季度,公司毛利率稳定于40%左右、销售净利率稳定于22%左右。公司盈利要受原材料价格、销售结构和汇率波动影响,其中(1)原材料价格:公司阀门产品原材料为铸件、生铁、废钢及加工件等,2024年原材料成本占主营业务成本60%-70%。近年来钢价下降为公司盈利能力带来正向贡献。(2)销售结构:公司海外毛利率高于国内约20pct,近年来内销占比提升部分抵消了原材料价格下降对利润带来的贡献。(3)汇率:2021-2023年公司外销收入以美元结算为主,受美元汇率波动影响较大。

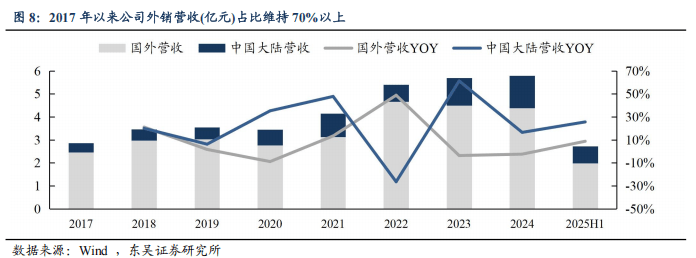

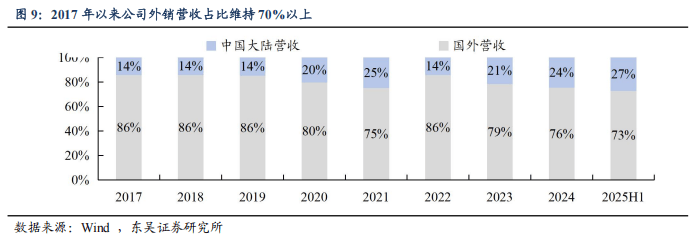

分区域,公司海外营收占比七成以上:(1)海外:公司海外收入占营收长期维持在 70% 以上,以美、欧等发达国家和地区为主,毛利率领先于国内约20pct。2017-2024年公司海外营收由 2.5亿元增长至4.4亿元,CAGR 为9%。近两年公司海外增速放缓,我们判断系关税扰动和公司产能瓶颈,随泰国、沙特产能投建,外销增速有望修复。(2)国内:上市以来公司主动加大对国内市场的布局力度,2017-2024年收入由0.4亿元提升至1.4亿元,CAGR约20%,占比也由 2017 年的 14% 提升至 2025上半年的 27%,为公司提供新增长点。

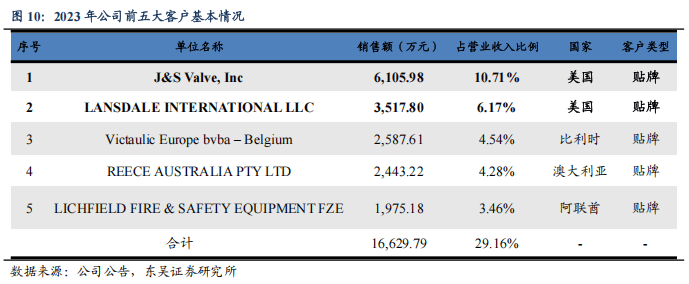

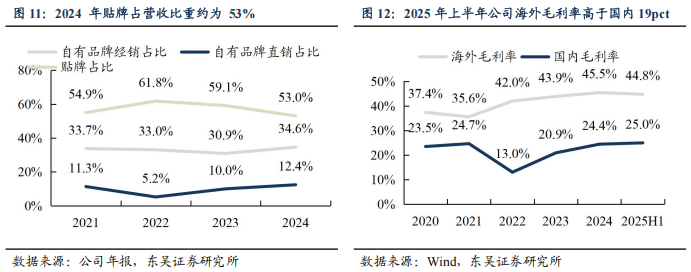

由于高端市场对品牌和渠道要求较高,公司在欧、美以贴牌代工为主,2024 年贴牌占营收比重约为 53%。

海外毛利率领先于国内20pct,2022年以来内外销毛利率稳步提升。2025年上半年公司海外毛利率 44.8%,同比下降1.8 pct,主要系阶段性因素如汇率、原材料价格影响。2025年上半年公司国内毛利率 25.0%,同比提升3.9pct,我们认为系高端产品占比提升以及规模效应释放。

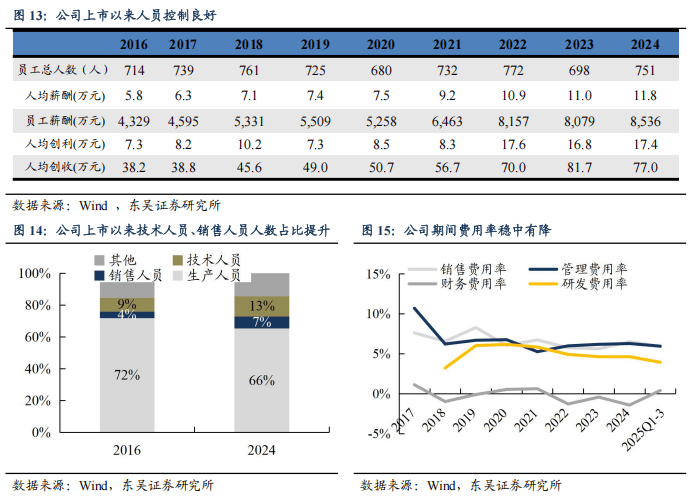

公司人力成本和费用控制良好,期间费用率稳中有降。2017-2024年,公司期间费用率从19.4%下降至16.0%,累计下降3.4pct。2025年前三季度,公司期间费用率16.2%,同比上升0.4pct,其中销售/管理/研发/财务费用率分别为5.9%/5.9%/3.9%/0.4%,同比分别-0.4/-0.5/+0.1/+1.1 pct,可转债计提利息、美元走弱背景下,费用率保持稳定。展望后续,随规模效应释放,公司费用率有望保持稳中有降的态势。

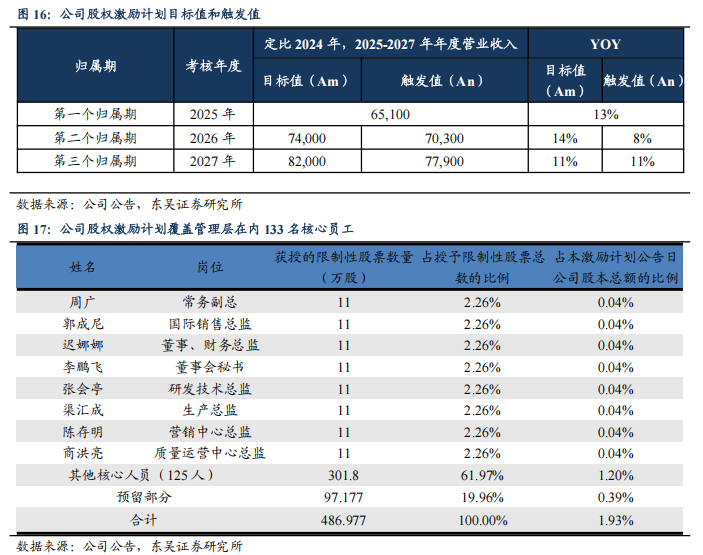

股权激励绑定核心高管,彰显稳健增长信心。2025年8月,公司推出限制性股票激励草案,并于9月完成授予。该计划授予的股票数量为487万股,占公司总股本约1.9%。计划覆盖核心管理层及技术骨干共133人。激励计划的考核年度为2025-2027年,触发值为营收6.5(+13%,同比,下同)/7.0(+8%)/7.8(+11%)亿元,目标值为营收6.5(+13%)/7.4(+14%)/8.2(+11%)亿元。股权激励计划绑定公司与核心员工利益,且彰显成长信心。

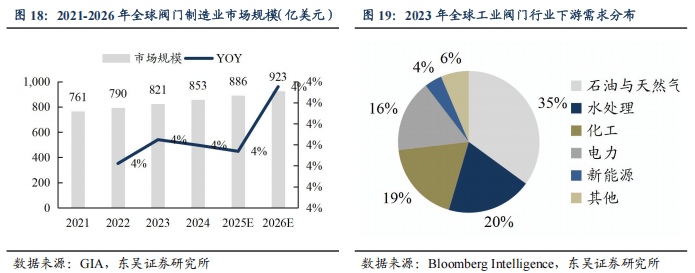

工业阀门应用领域多且分散,市场空间广阔且增长稳定。工业阀门是工业管路上控制或调节流体(液体、气体或浆料)介质流动的重要零部件,下游主要覆盖油气(35%)、水处理(20%)、化工(19%)、电力(16%)等。根据GIA数据,2024年全球阀门制造业市场规模为853亿美元,每年保持3%~5%稳健增长。

水处理为工业阀门市场第二大下游,2024年市场规模约1200亿元。水处理阀门具备应用领域分散、周期性弱等特征,主要应用于城镇排水、消防给水、空调暖通、污水处理、海水淡化等环节,覆盖民用、商业和公用领域。水处理阀门的市场规模一方面随着住宅投资、城市化建设、工业基础设施投资的增长而增加,另一方面有着稳定的存量维保需求。

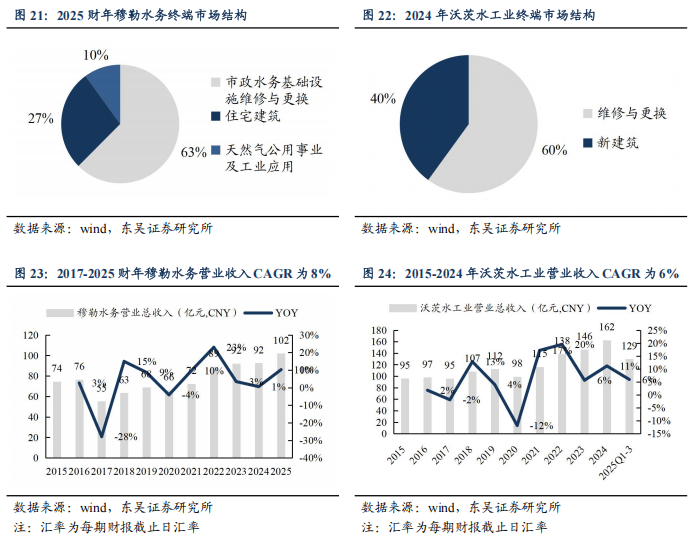

从海外龙头业绩表现看,水处理行业周期性弱。穆勒水务、沃茨水工业等海外水处理阀门龙头过去十年营业收入保持稳健增长,且其营收结构中,约60%的需求来自于存量维修维保。

海外领先的水处理阀门厂商包括沃茨水工业(2024年营收162亿元人民币)、AVK(2024年营收94亿元人民币)及穆勒水务(2024年阀门类营收59亿元人民币)等,盈利表现均优秀,营收增速稳健。国产水阀厂商营收体量仍较小,且自有品牌出海份额、后市场服务占比低,中长期成长空间广阔。2024年伟隆股份营收约6亿元,全球市场份额不足1%,成长可期。

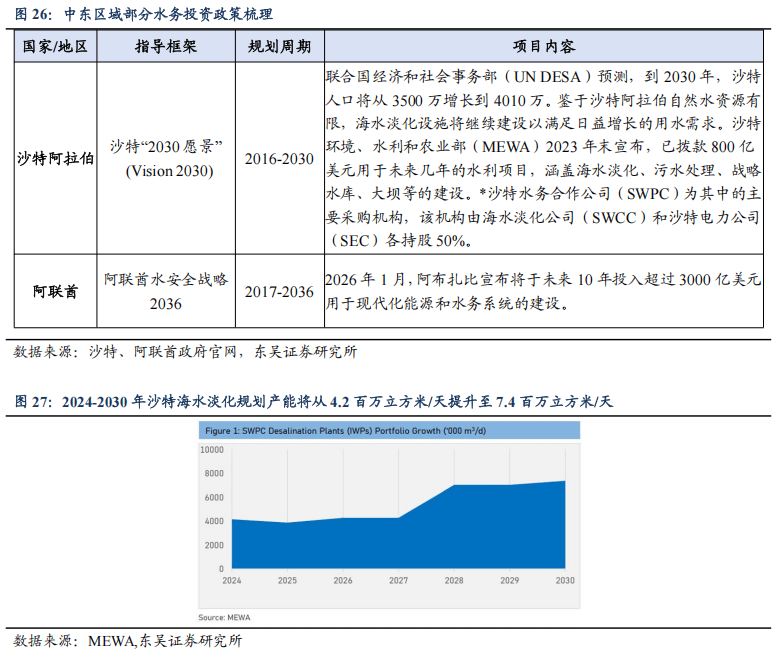

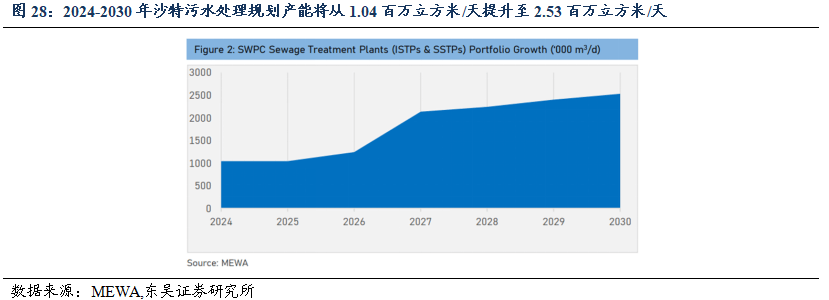

中东和北非为全球最大的供水与污水处理项目市场,城市化和工业化的推进将带动水阀需求持续增长。根据GlobalData,截至2025年末,全球约有6309亿美元的水务和污水处理建设项目(统计口径涵盖前期规划到执行阶段),其中约69%(4375亿美元)的项目处在执行或执行前期(设计、招标和授标)阶段。中东和北非占比最高,达到40%(约2500亿美元,其中GCC成员国占主导地位),这些区域对海水淡化、废水处理依赖度极高,以满足饮用水供应需求。2024-2030年沙特海水淡化规划产能将从4.2百立方米/天提升至7.4百立方米/天,增长约75%;污水处理规划产能将从1.04百立方米/天提升至2.53百立方米/天,翻倍以上增长。

按阀门占项目投资额2%~4%,中东与北非未来将撬动50亿~100亿美金的新增需求。

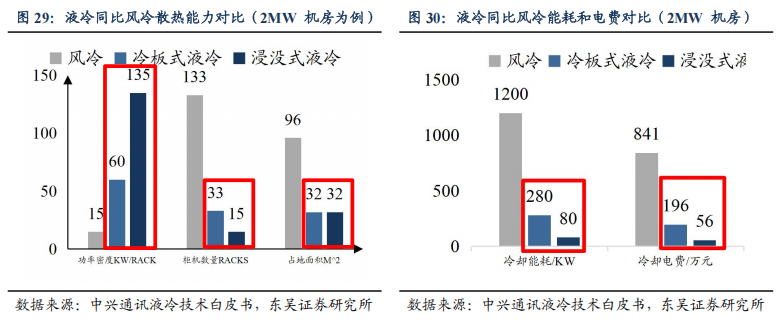

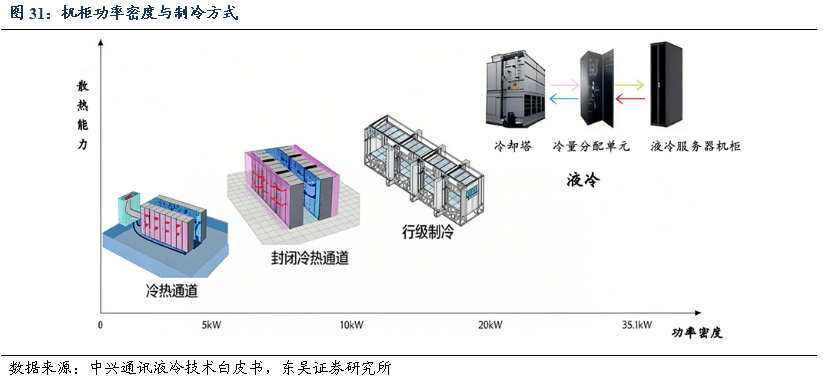

AI服务器算力需求爆发,液冷方案需求快速提升。随着 AI 计算、HPC计算等高性能计算需求不断提升,CPU、GPU 等计算芯片朝高算力、高集成方向演进,同时也导致单颗计算芯片功耗的大幅提升。传统风冷技术面对高热密度场景呈现瓶颈,散热效率已经跟不上计算效率。应用液冷技术能够为数据中心节能、降噪,提供高密算力,提升单柜部署密度。

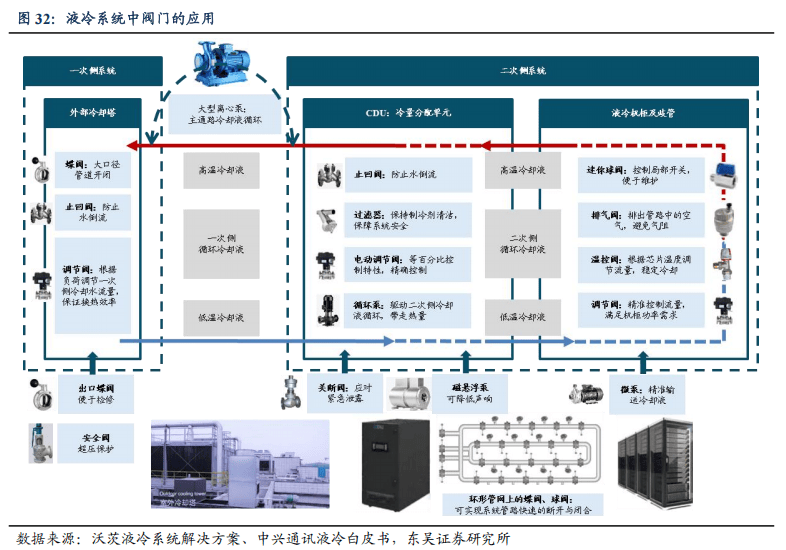

阀门作为液冷系统的核心关键件,在温控方案中发挥着关键作用。在高密度计算环境中,即使是轻微的热管理中断也可能导致性能下降或代价高昂的停机。阀门通过实现流量调节与系统隔离,确保冷却系统实现精准控制,保障系统正常运行,为液冷系统的核心零部件。阀门广泛部署于冷却塔、CDU、机柜及分集水器(Manifold)等核心节点。

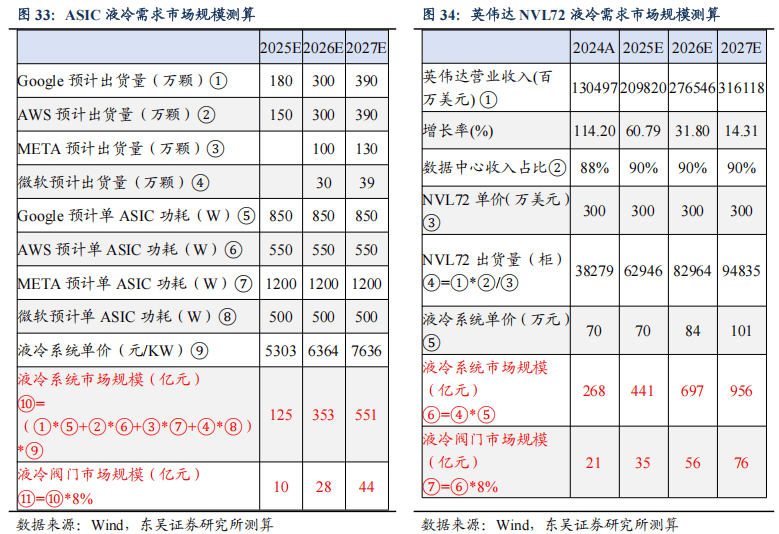

按液冷阀门占液冷系统价值量的8%,我们测算2026年液冷系统阀门市场规模约84亿元。核心假设:

1)ASIC需求:我们假设2025年液冷系统单价为5303元/KW(往后每年价值量提升20%),根据海外大厂26年出货量预期(wind一致预期)和单ASIC功耗,我们测算得26年预计ASIC用液冷系统规模达353亿元。

2)NVL72需求:结合英伟达收入预测(wind一致预期)、数据中心收入占比(稳定在90%左右)及NVL72单价测算得NVL72出货量,我们假设单机柜液冷系统单价为84万元,进而计算得26年预计需求达697亿元。

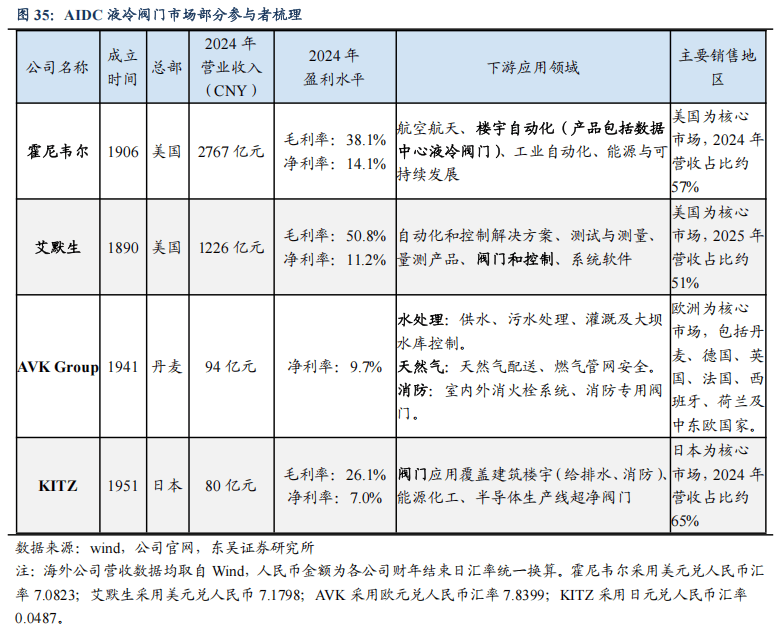

海外龙头主导液冷市场,国产品牌有望加速突破。阀门直接影响数据中心液冷系统的正常运行,且占项目投资比率相对较低,客户对价格敏感度低、更重视产品可靠性。目前数据中心液冷阀门市场主要由霍尼韦尔、派克汉尼汾等海外一线品牌主导,国内厂商渗透率较低。近年来,随着国产品牌主动出海,于海外市场的影响力持续增强,客户认可度逐步提升。更快的交期和更高的产能弹性将帮助国产阀门渗透率持续提升。

伟隆股份在2018年便通过参与微软在印尼项目切入数据中心领域,具备先发优势。

中高端水阀市场准入资质、销售渠道壁垒较高:(1)资质认证壁垒:自来水厂、城镇给排水系统和消防系统的阀门质量影响人的日常生活和身体健康。欧美等发达国家对水阀均根据不同行业制定了不同的标准,英国WRAS、挪威DNV、德国VDS、欧盟CE、美国FM、UL、NSF、澳大利亚WaterMark等,认证机构对供应商的生产流程、产品质量管理体系等均有严格的要求,且周期较长。除了地区性、行业性的强制认证外,部分业主方还要求阀门厂进入供应商名单(AVL,Approved Vendor List),如沙特要求供应商通过沙特阿美的9COM 认证或SWCC(海水淡化局)供应商预审,阿布扎比要求供应商进入ADSSC(污水处理公司)或EWEC(水电采购公司)的供应商名册,才可参与投标。(2)销售渠道壁垒:水处理阀门行业参与者众多,且水务为民生大事,成熟的品牌、完善的销售网络和高响应的售后服务为壁垒之一。此外,沙特的IKVA计划鼓励企业在当地投资,于沙特本地有投资、雇佣和售后的厂商更容易中标。

伟隆股份深耕水阀行业三十余年,海外资质认证完备、渠道建设较成熟,先发优势明显。经过多年沉淀,公司产品已取得中国船级社型式认可证书、欧盟CE认证、英国WRAS饮用水认证、美国UL饮用水/FM/NSF认证、阿联酋Civil Defense民防认证等,产品销往全球70多个国家和地区。于渠道、产能均实现全球化布局,于美国、英国、中国香港、沙特、泰国均设立控股子公司,于沙特、泰国已有产能投建。2021年底,公司成功被沙特阿美公司认定为消防阀门领域合格供应商,成为亚洲唯一此类阀门供应商。

展望后续,随沙特、泰国工厂产能释放,关税等压制公司外销的因素逐步消解,公司将充分受益于新兴市场水阀需求的增长。

公司2018年切入数据中心领域,目前已有成熟产品向微软数据中心等供货,主要销往北美和东南亚。

公司的液冷阀门覆盖一二次侧,冷却塔、管路以及CDU环节均有。相较海外供应商,公司具备交期短等优势,随客户认可度提升,液冷阀门有望成为公司的又一增长极。

(1)阀门:阀门业务贡献公司主要营业收入。受益于数据中心液冷阀门放量、中东等海外市场拓展,阀门业务有望打开全新增长空间。毛利率假设基于公司该业务毛利率稳定在较高水平。我们预计该业务2025-2027年收入5.3/6.7/8.3亿元,同比+16%/+25%/+25%,预计毛利率为42%/41%/41%。

(2)阀门零件、管件:营收增速假设主要考虑其作为阀门配套业务的稳定属性及国内维保需求释放。毛利率假设基于其相对稳定的盈利特征并趋于历史中枢水平。我们预计该业务2025-2027年收入0.8/0.9/1.0亿元,同比+20%/+15%/+10%,预计毛利率为35%/35%/35%。

(3)过滤器:营收增速假设主要参考该业务2024年的营收增速(同比+11%)。毛利率假设与阀门零件、管件业务保持一致。我们预计该业务2025-2027年收入0.25/0.28/0.31亿元,同比+10%/+10%/+10%,预计毛利率为35%/35%/35%。

(4)其他业务:考虑该业务可能的业务结构调整及一次性项目的影响,预期2025年营收增速下滑,后续保持稳定。毛利率提升基于规模效应释放预期。我们预计该业务2025-2027年收入0.19/0.19/0.19亿元,同比-40%/+0%/+0%,预计毛利率为30%/40%/50%。

我们选取了同处工业阀门赛道、且业务模式具有可比性的纽威股份、江苏神通以及海外龙头沃茨水工业(Watts Water Technologies)作为可比公司。根据测算,可比公司 2025-2027年的平均PE分别为28 /24 /22倍。

我们预计公司2025-2027年归母净利润为1.3/1.7/2.2亿元,当前市值对应PE分别为37/28/22倍。公司当前估值水平高于可比公司平均值,主要源于市场对其在液冷数据中心及中东新增长极赋予更高的溢价。公司高增长的确定性与业务稀缺性支撑了相较同类公司更高的估值溢价。作为深耕行业三十余年的水阀出海龙头,公司全球化布局先发优势明显,为亚洲唯一获沙特阿美认证的消防阀门供应商,有望在中东及北非市场基础设施建设中实现快速放量。同时,公司早在 2018 年便已切入数据中心领域,拥有向头部客户供货的成熟案例,液冷阀门产品线完整且具备较强交期优势,将充分受益于海外AIDC项目的建设。综上,公司核心业务增长确定性强,首次覆盖给予“增持”评级 。

(1)国际贸易政策变化风险:公司出口业务占比较高,若未来主要市场国家的关税政策发生不利变化,可能对公司出口业务及盈利能力造成冲击。

(2)国内市场竞争加剧的风险:国内阀门生产企业数量较多,中低端阀门市场竞争激烈,若公司无法在高端工业阀门领域保持研发优势,可能面临国内市场份额被挤压的风险。

(3)原材料价格波动风险:原材料成本占公司主营业务成本比例的 60%-70%,若钢铁、有色金属等大宗商品价格出现大幅上涨,将对公司成本端产生不利影响。

(4)汇率波动风险:公司海外业务收入占比较高,且出口产品主要以美元作为结算货币,若美元持续贬值,可能对公司经营业绩产生不利影响。